01 案例回顾

2014年2月12日,某投资机构发现6月到期上汽集团的认购期权的隐含波动率相差很大:6月到期、行权价为12元的认购期权隐含波动率为89.93%,价格为3.551元,而同月到期、行权价为15元的认购期权的隐含波动率为40.81%,价格为0.798元。当天上汽集团的股价在13.5元左右。

经过分析,该投资机构认为行权价为12元的认购期权隐含波动率过大,比上汽集团120日的历史波动率(30%)大了约60%,因此,判断该期权价格被严重高估,因此该机构选择“卖出被高估”的行权价为12元的认购期权。同时,该机构买入相同数量、估值正常的同月到期、不同行权价格的认购期权,用来对冲“卖出认购期权”的风险。

请记住:在其他要素不变的情况下,标的证券波动率越大,期权价值越高。

进行完这一操作后,该机构期望卖出的6月份到期、12元行权价的认购期权的隐含波动率,与买入的6月份到期、15元行权价的认购期权的隐含波动率,会逐步趋入一致,即“被高估”的期权价格将会回归正常价格。如果这一预期得以实现,那么在风险基本锁定的情况下,该机构将会获益。

在实际操作中,2014年3月5日,上汽集团股价为12.86元,该投资机构对该操作进行了平仓,以2.05的价格买入平仓12元行权价认购期权,同时以0.798元的价格卖出平仓15元行权价认购期权。

这一操作获利1.501元,即3.551-2.05+0.798-0.798=1.501元。

这里,可能有投资者会问:一方面上汽集团股价12.86元低于之前的13.5,15元行权价的认购期权虚值程度更深;另一方面,随着时间的流逝,期权的时间价值减小,这些似乎都应当预示6月到期、15元行权价的认购期权价格应当下跌?

但实际上,这一期权的价格却保持不动,仍为0.798元。这里只有一个解释,即这一期权的隐含波动率出现了上升。

在这个操作中,该机构并没有判断上汽集团未来的股价走势,只是发现了一个“价格被高估”的期权,其依据就是这个期权对应的隐含波动率“偏离过大”。

于是,该机构选择“卖出被高估的期权”。同时,为了对冲卖出期权的风险,该机构陆续买入了同月到期、同类期权、但是不同行权价、价格没有被高估的期权。

02 案例分析

通过上个例子可以看出该投资机构做了一个简单的套利策略,即通过卖出一个价格被高估的期权,再买入一个同月到期、价格正常的同类期权做对冲,实现了获利过程。

这里投资者可能会有三个问题:首先,如何判断某一期权的价格是被高估的呢?

一般来说,期权价格的高低由标的证券价格、标的证券波动率、无风险收益率、到期时间、行权价格等因素决定。因此,当标的证券价格、无风险收益率、到期时间、行权价格已经确定的情况下,期权价格是否被高估,可以通过隐含波动率这个指标来判断。

在这里,隐含波动率是通过期权价格和标的物价格、执行价格、到期天数、利率等要素推算出来的,投资者不用自己计算,常见的期权客户端都有隐含波动率这一项,如下图用红色方框框住的一栏即是。

一般来说,如果隐含波动率高于历史波动率达到一定程度,再加上某一行权价的隐含波动率明显超过其他行权价的隐含波动率就可以被认为是过度偏离、也就是这一期权的价格被高估了。

比如本例中,12元行权价的认购期权隐含波动率近90%,超过历史波动率60%。而同月到期、15元认购期权的隐含波动率为40.81%。

这里要特别提醒投资者注意,期权价格是否高估,并没有一个客观的标准,隐含波动率只是一个参考指标。这需要投资者结合实际情况,结合历史波动率以及同月到期、其他不同行权价的同类期权隐含波动率,去进行判断。

第二,为什么要买入一个期权进行对冲?

也就是说,当投资者看到一个期权隐含波动率显著偏高、价格被高估的时候,是不是只卖出这个期权就可以了呢?

如果投资者仅这样做的话,面临的风险会很大。

在上述案例中,如果只卖出一个认购期权就变成完全的赌方向。当天上汽集团的股价为13.5元,如果之后股价大涨,比如到期权涨到18元以上,卖出的认购期权将会使投资者出现大幅亏损,而且上涨得越大,投资者亏得越多。因此,这个时候需要做对冲,可以再买入相同数量的同一到期日、行权价较高的认购期权,股价的上行风险就得到控制。

在本例中,该机构在卖出12元行权价格的认购期权的同时,买入相同数量的同月到期、15元行权价格的认购期权进行对冲。

第三,为什么要买入“15元行权价”的期权进行风险对冲,而不买其他行权价的期权?

根据上述分析思路,这一策略的主要操作原理是寻找被高估的期权、然后价格正常的期权去进行对冲。相比之下,行权价为14元的期权波动率为47.27%,价格为1.352元,投资者认为这一期权价格被高估了。

而行权价格为15元的期权波动率仅为40.81%,价格为0.798,价格相对正常。

或许买入行权价格为14元的认购期权能够提供更为稳妥的保障(因为这两个期权的权利金之差,即3.551-1.352元,大于行权价之差,即14-12元),但是这一操作收益却不及实际案例中的操作(即3.551与1.352元之差,小于3.551与0.798之差)。

结合这一策略的操作思路与理念,在本例中,投资者选择买入“行权价格为16元的期权”进行对冲。

03 策略损益分析

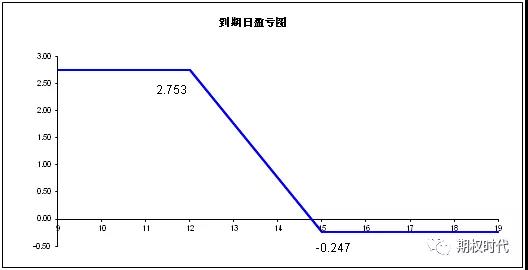

我们再对上述案例中的策略操作进行损益分析。根据下图,我们可以计算出这一策略的盈亏平衡点为14.753元,即12元+(3.551元-0.798元)=14.753元。

当到期日上汽集团价格在12元以下的时候,卖出的12元行权价格的认购期权和买入的15元行权价格的认购期权都毫无价值的过期,投资者取得最大盈利2.753元,最大盈利也即为一开始的权利金之差;

当到期日上汽集团价格在12-14.753元的时候,卖出的12元行权价格的认购期权被行权,买入的15元行权价格的认购期权毫无价值的过期,这个时候投资者都是盈利的,盈利数额在0-2.753元之间,具体盈利数额取决于到期日上汽集团价格;

当到期日上汽集团价格在14.753-15元的时候,卖出的12元行权价格的认购期权被行权,买入的15元行权价格的认购期权毫无价值的过期,投资者出现亏损,亏损额在0-0.247元;

当到期日上汽集团价格在15元以上的时候,卖出的12元行权价格的认购期权被行权,买入的15元行权价格的认购期权也行权,投资者必须以15元价格买入上汽集团,并以12元卖出,加上一开始的权利金之差,投资者会出现最大亏损,最大亏损为0.247元。

特别需要指出的是,尽管我们仍然如同分析备兑开仓、保险策略一样,分析了这一策略的到期日损益情况,但是现实中,当投资者采用这一策略时,很少持有到期。

一般情况下,当“卖出的、被高估”的期权价格逐步收敛、回归正常时,投资者就应当寻找一个合适的时候,将这一策略的头寸平掉并获得收益。然后,再在市场中寻找另外一份被高估的期权合约,再进行类似的操作。

从上述分析可以看出,投资者在这种投资策略下,不需要对标的证券进行方向性判断,可以找出被“高估”的期权,然后再进行风险对冲即可,就基本上可以获得无关市场牛熊的收益。

04 三个关注点

在上述案例中,投资者卖出和买入的是认购期权。在现实交易中,认沽期权也同样可以用来进行类似的策略操作,原理基本一样,即“卖出价格被高估的认沽期权,同时买入相同数量、同月到期、不同行权价、价格正常的认沽期权进行风险对冲”。

这里为方便起见,我们仍用本案例的认购期权,来分析该策略的关注点。

1、如何找出“高估”的期权?

如前所述,投资者可以通过隐含波动率是否偏离,来判断期权是否被高估。一般来说,如果隐含波动率高于历史波动率达到一定程度,或者说同月到期、同类期权中,某一行权价的期权隐含波动率明显超过其他行权价的隐含波动率,投资者就可以重点关注了。

但是要注意,隐含波动率偏离多大,才算是“期权价格被高估”,并没有一个客观的标准,完全由投资者结合标的证券实际情况,结合历史波动率以及其他不同行权价的期权隐含波动率,去进行判断。

为了方便投资者更好地判断波动率是否偏离过大,我们在这里引入一个概念,“波动率微笑”,即是指一般情况下,虚值和实值期权的波动率高于平值期权的波动率,使得波动率曲线呈现出中间低两边高的向上的半月形,也就是微笑的嘴形,因此叫波动率微笑。

2、投资者应该在何时平仓走人?

如前所述,投资者可以等“卖出的、被高估”的期权隐含波动率下降到正常范围,就可以平仓、获利。

此外,如果标的物价格出现了大幅上涨,涨到15元以上,这个时候不管是卖出的12元行权价的认购期权,还是买入的15元行权价的认购期权,都变成实值期权,这时会有最大亏损出现。因此,当标的证券价格往这一方向发展、而且趋势比较明确时,投资者应该及时平仓走人。

3、什么情况下,投资者可以持有到期?

如果标的物价格大幅下降,这个时候两个行权价的认购期权都是虚值期权的时候,在到期日,两个期权都毫无价值的过期,这个时候投资者在到期日可以取得最大利润,即两个认购期权的权利金之差。在这种情况下,如果标的证券价格大幅下降、且趋势清晰明显,则投资者可以考虑持有到期。

05 风险提示

投资者可以看出,这种波动率交易并不能保证一定会取得收益,当到期日价格变化到了一定程度的时候,会出现亏损;投资者在进行卖出12元行权价认购期权和买入15元行权价认购期权以后,要密切关注标的股票价格变化情况,当价格变化超过一定程度时,要及时平仓。到期日的盈亏情况还取决于届时波动率的变化情况,需注意的是,波动率不一定会必然收敛。

在期权交易中,即使投资者对于一些标的证券没有任何方向性判断,也可以采取套利策略,获取收益。

具体操作是:卖出价格被高估的期权,同时买入相同数量、同月到期、不同行权价的同类期权进行风险对冲,由此进行相关套利。

在使用这一策略时,需要投资者注意以下四点:

第一,正确判断、选择被高估的期权;

第二,进行对冲操作,规避市场的波动风险;

第三,根据市场及标的证券价格变化、期权波动率变化等,选择合适的平仓时机;

最后,要了解这一策略的风险。

来源:网络

免责声明:

所载内容来源互联网,微信公众号等公开渠道,我们对文中观点保持中立,仅供参考,交流之目的。部分文章转载前未联系到作者,转载的稿件版权归原作者和机构所有,如有版权问题,请联系我们,我们会第一时间进行处理。